Oggi parliamo della Teoria di Elliot, uno dei fondamenti del trading e del mercato in generale, pilastro essenziale di alcune discipline oggi ampiamente praticate come l’analisi tecnica.

Parleremo dei principi che fanno da fondamento alla teoria per poi addentrarci in essa, descrivendo le possibili implicazioni per le attività di trading del singolo.

Chi era Elliot

La Teoria di Elliot è stata elaborata da Ralph Nelson Elliot un famoso investitore vissuto a cavallo tra l’Ottocento e il Novecento, dunque in un periodo in cui stava nascendo la finanza così come la intendiamo oggi. Non stupisce dunque che le sue elaborazioni fungano ancora oggi da base per qualsiasi discorso sui mercati, sul trading, sugli investimenti.

Elliot si formò come dirigente e responsabile finanziario di alcune importanti compagnie private degli Stati Uniti operanti nel settore delle ferrovie. Terminò la sua carriera come Chief Account del Dipartimento di Stato degli Usa per il Nicaragua, all’epoca protettorato americano. Qualche anno dopo pubblicò un bestseller, nel quale enunciava la sua teoria e gettava le basi per la pratica dell’analisi tecnica: The Wave Principles.

I principi della Teoria di Elliot

Dunque, di cosa parla la Teoria di Elliot? E’ una teoria che ha a che vedere con i concetti di natura, ciclicità e psiche. Affrontiamo questi tre aspetti separatamente.

Il mercato come fatto naturale

Secondo Elliot il mercato è un fenomeno naturale. Può sembrare una contraddizione in termini, ma il discorso fila, come minimo a livello logico. Il mercato è retto da essere umani, che si comportano secondo regole naturali. Dunque, anche il mercato è “naturale”.

Questa semplice ma geniale intuizione portò Elliot a cercare parallelismi con i fenomeni naturali propriamente detti, convinto com’era di poter applicare le medesime regole. Da qui scaturì il concetto di ciclicità.

Il mercato come ciclo

Secondo Elliot, il mercato è un susseguirsi di cicli, segue un andamento ciclico. Oggi questa appare come una verità scontata ma all’epoca fece molto scalpore. Tra l’altro, questa sua intuizione deriva proprio dall’equazione “mercato uguale natura”. D’altronde, una delle caratteristiche più ricorrenti dei fenomeni naturali è proprio la ciclicità.

Stando alla Teoria di Elliot, peraltro confermata da quasi un secolo di storia della finanza, i prezzi seguono dei movimenti ciclici, grossomodo regolari per quanto variegati in ampiezza e in durata.

Il mercato come fenomeno psicologico

Nella Teoria di Elliot coesistono natura e psicologia. Gli essere umani si comportano secondo natura, e in loro la natura si esprime attraverso dinamiche psicologiche. Ne consegue che i movimenti dei prezzi sono determinati da fattori di tipo psicologico, dall’alternarsi di pessimismo e ottimismo, piuttosto che da sottostanti pienamente razionali, da una condizione oggettiva dell’economia, dei rapporti economici etc.

Una visione per alcuni un po’ estrema, ma che ha un fondo di verità. Una verità che ha permesso a Elliot di gettare le basi non solo dell’analisi tecnica, ma anche dell’analisi del Sentiment, vista l’importanza conferita a quest’ultimo.

Le Onde di Elliot

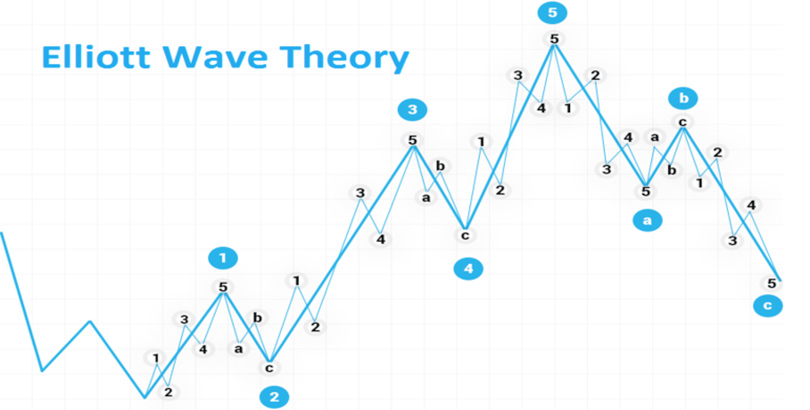

Il prodotto più genuino della Teoria di Elliot è dato dalle Onde. Se è vero che il mercato segue dei cicli, allora questi devono essere necessariamente formate da onde. Potremmo definirle come macro-oscillazioni che si pongono in un rapporto di coerenza o di contraddizione con il trend generale.

Nello specifico, Elliot distingueva tra onde impulsive e onde correttive. Le prime sono seguite dalle seconde. Al termine, del ciclo vi è sempre un movimento pesantemente correttivo, che viene considerato come una fase a sé stante.

Le onde impulsive sono quelle che seguono il trend. Il nome non deve stupire: se è vero che i movimenti sono dettati dalla psicologia, allora le onde non possono che essere impulsive.

Le onde correttive vanno invece contro il trend e tendono a mitigare gli eccessi delle precedenti.

Ogni onda ha un significato preciso. Poniamo un trend positivo.

- Onda 1 (impulsiva). Il trend è iniziato ma l’aumento è ancora poco marcato in quanto gli investitori mostrano ancora scetticismo o sono frenati dai prezzi oversold.

- Onda 2 (correttiva). Alcuni trader non si fidano ancora del trend, e quindi vendono cercando di generare un surplus prima che sia troppo tardi.

- Onda 3 (impulsiva). Il trend è confermato dunque entrano in scena sempre più compratori. Il prezzo cresce velocemente.

- Onda 4 (correttiva). Alcuni investitori tentano di approfittare della fase rialzista e vendono pensando a una discesa imminente. La fiducia nel trend è però alta, sicché questa onda è in genere molto corta.

- Onda 5 (impulsiva). Il trend raggiunge il suo culmine, e lo stesso si può dire dei prezzi. Il mercato è molto affollato.

A queste onde seguono tre movimenti che “mettono le cose a posto”, fino a causare la fine del ciclo. Si inizia con un’ondata di vendite, causata dalla consapevolezza che il prezzo si sia spinto troppo in là. A questo movimento segue una fase lievemente rialzista, dovuta agli investitori che nutrono ancora fiducia per il trend. Chiude un movimento ribassista, che riporta i prezzi vicino al livello dell’Onda 1, causata dalla consapevolezza ormai diffusa che il trend rialzista si sia concluso.

Una lezione per i trader

A cosa servono la Teoria di Elliot e le sue onde? In parole povere, a contestualizzare. Consentono di comprendere in maniera abbastanza rapida, e senza calcoli specifici, a quale punto del ciclo si trova l’asset. E’ un’assicurazione contro i misunderstanding. Senza questa consapevolezza, un trader sprovveduto potrebbe benissimo scambiare un’onda correttiva come l’inizio di un trend ribassista.

Conoscere le Onde di Elliot significa dunque capire il mercato e porre le basi per agire con efficacia. Per l’appunto, si tratta di una base sulla quale innestare teoria più complesse, tecniche più raffinate.

Ovviamente, le Onde di Elliot hanno i loro limiti. Per esempio, teorizzano un modello in cui non vi è molto spazio per i cigni neri o per gli eventi che “rompono” il mercato. Eventi che, di questi tempi, sono tutt’altro che rari.